「子どもが独立したら、家が広く感じるかも……」と思うことはありませんか? 年を重ねるにつれて掃除や庭などのメンテナンスが負担となり、コンパクトなお家への住み替えを検討される方も多いそうです。人生100年時代だと、子どもの独立時期が人生の半分くらいかもしれません。最後まで安心して充実した生活を送るにはどのような住まいが良いのか、早いうちから考えて準備しておきたいところです。しかし、いざ住み替えるとなると、現在のマイホームはどうするのか、住宅ローンはどうなるのか、新居は購入か賃貸か……など、いろいろな選択肢があって悩んでしまいますよね。そこで、ファイナンシャル・プランナーの有田美津子さんに“子どもが独立した後の住み替え”について、アドバイスを伺いました。老後の住み替えについての考え方や注意点など、さまざまなケースを想定してお聞きします。

1級ファイナンシャル・プランニング技能士(国家資格)/CFP®/住宅ローンアドバイザー(住宅金融普及協会)/相続診断士(相続診断協会)/WAFP関東(女性FPの会)副会長

2011年 企業に属さず第三者的な立場でコンサルティングを行うFPとして事業を開始。現在は家計や保険見直し、ライフプラン相談はもちろん介護が必要になっても最後まで自分らしく住み続けるためのリフォームや、安心・安全に暮らせる住まいへの住み替え支援に力を入れている。

公式HP:http://www.fparita.com/

ファイナンシャル・プランナーの有田美津子です。お子様が独立した後の住み替えは、今の住まいと転居先、両方のことを考えなくてはなりません。新居の選択肢は主に「購入」「賃貸」「利用」の3つがあり、コンパクトな一戸建てやマンション、シニア向けの分譲マンションを購入、または借りるのか、はたまた有料老人ホームを利用するのかなど、収入のあるうちに終の棲家までしっかりと考えて計画を立てる必要があります。今回は老後を見据えた住み替え計画のポイントや注意点をファイナンシャル・プランナーの視点から解説しますので、ご参考になれば幸いです。

目次

1.一戸建てマイホームを売却する際のポイント・注意点

2.マンションを売却する際のポイント・注意点

3.マイホームを売らずに貸すときの注意点

4.老後を見据えた住み替えでローンを組むときの注意点

5.高齢になっても大丈夫? マイホームから賃貸に住み替えるケース

6.老後の住み替え計画をFPが解説 まとめ

一戸建てマイホームを売却する際のポイント・注意点

今の住まいが一戸建てマイホームの場合、お家の「売却」と「購入」はどちらを先に進めるべきか、考えてみましょう。高齢になってからの住み替えは現在のお家の売却資金を使うケースが多いため、「売り先行」を視野に入れるのが良いと思います。「売り先行」とは、転居先を決める前に現在の住まいを先に売ってしまうこと。私の経験から言うと、“マイホーム売却⇒賃貸に仮住まい⇒新居購入”の流れが、スマートな方法だと考えられます。

このケースだと2回の引っ越しが必要になるため、新居を先に購入する「買い先行」を選択する方もいらっしゃるのですが、売り急いでしまうと売値が安くなる可能性があります。ケースバイケースなので一概には言えませんが、できる限り新居の元手になるような価格での売却を目指しましょう。

マイホームを売却する場合、まずは仲介業者に査定してもらい、価格に納得できたら売りに出す流れになります。ポイントは1社だけでなく、複数の仲介業者に見積もりを取ること。その際、査定額に惑わされてはいけません。査定額はいくらでも高値を付けられる絵に描いた餅であり、たとえ高値が付いても売れなければ意味がありません。需要も考慮して、“売る作戦”をしっかり立ててくれる業者を選ぶのが何より大切です。

お家が売れなければいつまでもお金は入ってきませんし、売れない期間が長くなるほど価格を変更せざるを得なくなり、最終的に手残り額が少なくなる、なんてことにもつながります。広告の出し方など、具体的に提案してくれる業者を探しましょう。

維持管理が大切? 土地が重要? 買い手が付きやすいお家の条件

買い手が付きやすいお家の条件のひとつが「すぐに住めること」です。現在の建築基準法に合致していて、メンテナンスが行き届いた良好な状態であれば、買い手は付きやすい傾向であると言えるでしょう。しかし、大規模なリフォームが必要になるような状態だと、更地価格での取引になってしまう可能性も。土地の取引になった場合、整形地や人気の分譲地であれば、そこそこの値段が付くと考えられます。一般的なファミリー層がお家を建てやすい土地をイメージしてもらうとわかりやすいかもしれません。加えて、測量図や境界確認書があると買い手にとって安心材料になるでしょう。また、日頃から公示価格などで相場を知っておくと、価格設定の参考になりますよ。

リバースモーゲージのメリットとリスク

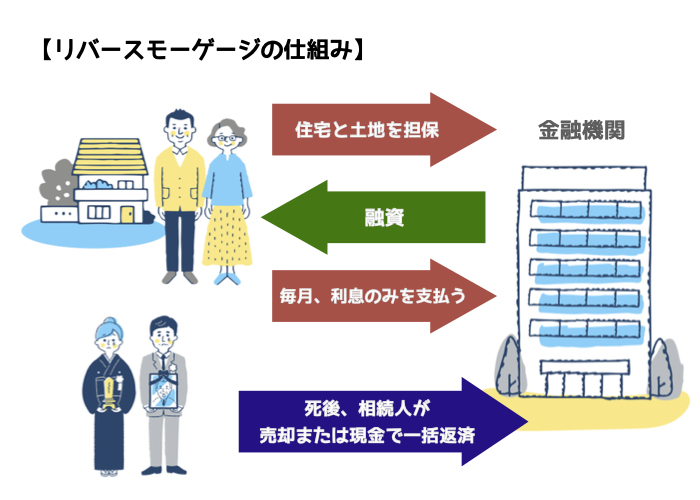

一戸建てマイホームの場合、売却以外に「リバースモーゲージ」という方法もあります。リバースモーゲージとは、自宅に住み続けながら、その自宅を担保にお金を借りられるローンのことです。メリットは、契約者が死亡したときに自宅を売却してローンを完済するので、生きている間は利息のみの支払いで済むこと。しかし、手元に預貯金を残したまま老後の住まいを手に入れることができる反面、リスクもあります。

たとえば、60代の前半にリバースモーゲージでリフォーム資金を借り入れたAさんの場合、リフォーム工事が終わって一段落したところで娘さんから「実家に住みたい」と連絡がありました。そこでリバースモーゲージの解約を考えたのですが、それには元金と利息、手数料が必要となったのです。このケースでは、手元に十分な預貯金がなく、かなり難航しました。リバースモーゲージの契約は一般的に55歳から利用できますが、とくに50〜60代なら法定相続人に該当する家族が実家を引き継ぎたいかどうか、よく話し合う必要があると思います。

また、想定した金額を借りられないケースも見受けられますし、「途中で金利が上がった」「評価額が下がった」などの要因から借入金が貸付限度額を上回った場合、その分の返済を求められることもあります。70代後半〜80代でバリアフリーのリフォームをしたい方や、残りの預貯金を取り崩したくない方であれば、ひとつの選択肢としては有用だと思いますが、利用する前によく考えることが大切です。後々のトラブル回避のためにも、リバースモーゲージの仕組みや内容をしっかりと理解したうえで、家族と話し合ってくださいね。

マンションを売却する際のポイント・注意点

マンションの売却については、一戸建てよりもスムーズに進むと思います。仲介業者は一戸建て同様、売る戦略を練ってくれる数社から見積もりを取り、一番条件の良い業者を選びましょう。買い手が気にするのは、大規模な修繕計画の有無や管理組合の状況、メンテナンスについてです。これらをしっかりと説明できるように準備しておくと良いでしょう。

中古マンション相場などの情報を把握しておきたい場合は、下記サイトがオススメです。しかし、掲載価格で売れるわけではないので、参考程度にしてくださいね。

●土地総合情報システム

国土交通省が運営する、土地や建物の価格が検索できるサイトです。

「不動産取引価格情報検索」から、実際の取引価格を知ることができます。

●レインズマーケットインフォメーション

国土交通大臣指定の不動産流通機構が運営する不動産情報サイトです。

実際に売買された成約価格などの取引情報を検索することができます。

●不動産ジャパン

公益財団法人不動産流通推進センターが運営する不動産物件・不動産会社の情報サイトです。

消費者が安心して住まいを探すための知識や情報を提供しています。

マイホームを売らずに貸すときの注意点

住み替えを考えたときに、マイホームを売る以外に“貸す”という選択肢もあるでしょう。海外や地方へ一時的に移住するケースだと、後に住み慣れたお家に戻りたくなる可能性があるので、貸すことを視野に入れても良いのではないかと思います。

ただし、賃貸物件のオーナーになる場合、認知症で判断力を失ってしまうと契約行為ができなくなるので要注意。タイミングを見計らって売却するか、あるいは家族信託も一案です。家族信託とは、信頼の置ける家族や親族に財産管理を任せる仕組みです。先々を見越した計画を立てることで、リスクは軽減できますよ。

老後を見据えた住み替えでローンを組むときの注意点

新居を購入して住み替える場合、今のお家に住宅ローンが残っていなければ諸費用を差し引いた売却資金をそのまま購入資金に当てることができます。売り先行ならとくに問題はないのですが、買い先行ならいったん住宅ローンを組んで新居を購入し、今のお家を売却後に返済するという流れになるでしょう。

しかし、今のお家に住宅ローンが残っている場合は、想定額が借りられずに希望する新居を購入できないケースもありえますし、年齢が高くなればなるほど返済期間が短くなるので、住宅ローンは組みにくくなります。リタイア後は安定した収入がなくなり、老後資金をうまく使わないと生活自体が危うくなる可能性もあるでしょう。そうならないためにも、まずは退職金や年金なども含めた老後資金がどのくらいになるのかなど、ご自身の資産状況を把握することが重要です。

しっかりと資金が確保できていれば、想定外のことが起こっても慌てずに済みます。住宅ローンは安定収入がないと組むことができませんから、しっかりと状況を把握し、退職前に住み替えのタイミングを検討するのが良いと思いますね。

住み替えの負担を減らすには? 高齢でも申請できる補助金制度

| 名称 | 対象 | 要求水準 | 主な要件 | 補助額 |

|---|---|---|---|---|

| ネット・ゼロ・エネルギーハウス支援事業 | 新築 新築建売住宅 |

太陽光発電、蓄電システムなどの再生可能エネルギー設備やAIやIoT技術など | ●所有者が常時居住する戸建て専用住宅 ●登録されたZEHビルダー/プランナーが設計、建築または販売をおこなう住宅 |

55万円/戸〜 |

| 地域型住宅グリーン化事業 | 新築 新築建売住宅 |

長期優良住宅、ZEH、低炭素住宅 | ●地域材を積極使用した一定性能を有する木造住宅 ●国の採択を受けた中小住宅生産者などにより供給される住宅 |

90〜140万円+α/戸 |

| 市町村住宅関連補助金制度 | 新築 中古 リフォームなど |

各市町村による | 各市町村による | 各市町村による |

一戸建てに住み替える場合、ZEHや長期優良住宅を選ぶことで補助金制度が利用できます。私がよく閲覧する補助金などのサイト「住宅の補助金・減税・優遇制度オールガイド」より、最新情報(2022年12月時点)を抜粋したものが上図になります。年度によって内容は改定されるので、利用を検討される際は適宜確認するようにしてください。また、各市町村が実施する制度については、新居の該当地域を調べてみましょう。

補助金などの制度は、申請してみないと受けられるかどうかわからないので、受給できなかったケースも想定して資金計画を立ててくださいね。

高齢になっても大丈夫? マイホームから賃貸に住み替えるケース

マイホームから賃貸住宅に住み替える場合は、「この先ずっと家賃を払い続けられるのか?」「この物件にずっと住むことができるのか?」をしっかり考えてください。「人生100年」とも言われる現代では、50代でもまだ一生の半分です。先々の家賃や管理費などが諸々いくらかかるのかを試算し、新居を購入する場合と比較しましょう。

また、80〜90代になると足腰が立たなくなる、車を運転できなくなるといったことも視野に入れなければなりません。将来の生活を見越して、あらかじめ利便性の高い駅近物件やバリアフリー物件に移ることもひとつの手だと言えますね。

物件を探すときに気を付けるポイントは、取り壊す可能性の有無。築年数はもちろん、区画整理や計画道路の予定なども確認しましょう。たとえば80代で立ち退きを求められると、孤独死などのリスクから次のお家がなかなか決まらないなんてこともあります。ずっと住み続けたいと思っても難しいケースがあるので、事前に安心して住み続けられる賃貸住宅なのかどうかを情報収集しましょう。

万が一、高齢時に住み替えが必要になっても、今は「シニア向け賃貸住宅」や「サービス付き高齢者住宅」など高齢者が借りやすい物件も増えています。資金的に厳しいなら「UR賃貸住宅」や「公営住宅」も選択肢に入れましょう。UR賃貸住宅は、家賃こそ周辺相場と変わりませんが、入居金や保証会社などの初期費用が不要で、更新料も発生しないので入居しやすいと思います。また、公営住宅の賃料は所得に合わせて変動するので、低所得の高齢者には利用しやすいでしょう。

このようにさまざまな受け皿もありますが、心豊かな老後を過ごすためにも、先々の資金面や生活面を考えた住み替えを計画してみてくださいね。将来的に、再びお子様と一緒に住むことを視野に入れる場合は、その旨をあらかじめ相談しておきましょう。

老後の住み替え計画をFPが解説 まとめ

老後の住み替えには「新居を購入」「賃貸」「有料老人ホーム利用」があります。さらに、住み替えは一度とは限りません。物件を選ぶときに将来を見据えてライフプランを練らないと、自分の住みたい物件に住めない、思ったような生活ができない、という結果にもなりかねません。まずはご自身の老後の資金を把握し、どのような生活を送りたいのか具体的なプランニングを練りましょう。「人生100年」とも言われる時代、お子様が巣立った後の未来予想図を具体的につくってみてはいかがでしょうか。

「ウスイホームのお役立ち情報」も住宅購入に関する参考情報が掲載されています。

住宅ローンについてはコチラもチェック

住宅ローンでマイホームを購入するなら、金利タイプは変動? 固定? 特徴を解説!

ライフスタイルに合った間取りを考える

新築一戸建てのベストな部屋数は? 家族の人数やライフスタイルに応じた間取りの考え方

持ち家と賃貸のメリット・デメリットを解説

家賃補助があるなら賃貸or持ち家どちらがお得? FPが考えるメリット・デメリット

新築一戸建て注文住宅購入者へのインタビュー