「相続税」は、財産を相続した人にかかる税金です。住宅購入世代の方々にとってはまだ先の話に感じるかもしれませんが、住宅購入時の選択次第で将来の相続時に大きな金銭負担を負う恐れがあります。ここでは、相続税の基礎と住宅に関する制度をご紹介します。

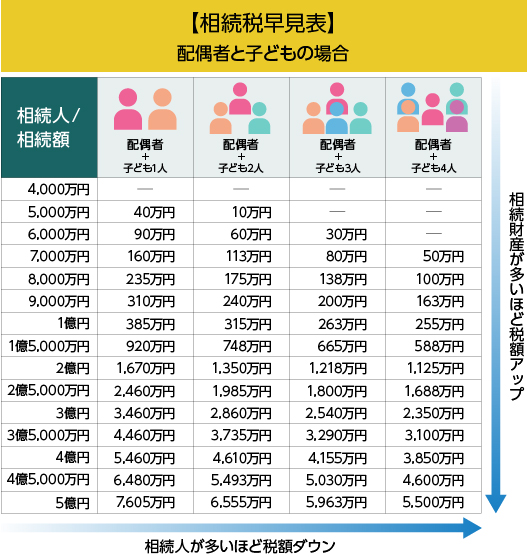

相続税の対象は? いくらからかかるの? 早見表で確認!

家族が亡くなったとき、遺産を相続する人を「法定相続人」といい配偶者は必ず相続人となります。次いで血族が対象となり、優先順位は子ども(もしくは孫などの代襲相続人)、親(もしくは祖父母などの直系親族)、兄弟姉妹(もしくは甥や姪などの代襲相続人)の順となります。

遺産を相続することになったら、相続税を納めなければならない可能性があります。遺産の合計額が基礎控除額以下であれば、相続税の申告手続きも納税も必要ありません。「相続税の基礎控除額」は、以下の計算で求めることができます。

| 3,000万円+(600万円×法定相続人の数) |

つまり、法定相続人が1人であれば遺産総額3,600万円以下、3人であれば4,800万円以下であれば非課税ということです。「相続税がかかるのかどうか、目安を知りたい」という方は、相続する総額と相続人数が分かれば上記の早見表で大まかな見当をつけることができます。 なお、配偶者は配偶者控除により1億6,000万円もしくは配偶者の法定相続分相当額(通常2分の1)のいずれか多い金額までは、相続税が課税されません。遺産額が1億6,000万円を超える場合も、配偶者の法定相続分が1億6,000万円より多い場合は、法定相続分までは課税されないことを覚えておきましょう。

40年振りの大改正となる改正相続法が本格的に施行

1980年以来40年振りに相続法が大幅な改正となり、新しいルールが適用されることになりました。大きなポイントは、以下の通りです。

| 1.「配偶者居住権」により、夫または妻の死亡後もそのまま自宅に住める 2.故人の預貯金を引き出せる「相続預貯金の払い戻し制度」 3.婚姻期間20年以上の夫婦の自宅の贈与が、遺産分割の対象外に 4.遺言書の一部(財産目録の作成)をパソコンで作成できるように 5.自筆証書による遺言書を法務局に預け、保管できるように 6.長男の妻も財産を取得することができるように |

ここでは、住宅に関連する「配偶者居住権」を見ていきましょう。

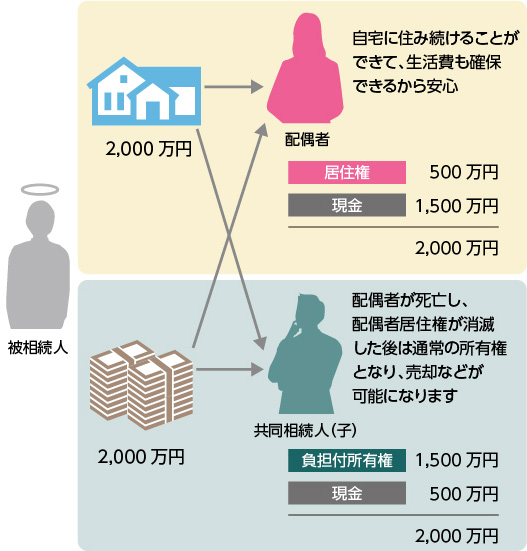

持ち家に住み続けることができる「配偶者居住権」

従来の相続法では、税金の支払いや遺産分割のために持ち家を売却せざるを得ないケースが多々ありました。「配偶者居住権」は、夫または妻の死亡後もそのまま持ち家で暮らし続けることができる制度です。住み慣れた家を追われるリスクがなくなり、安心して過ごすことができます。

また、土地や家屋の資産価値が高ければ高いほど預貯金などその他の財産の取り分が大幅に減少し、生活が苦しくなって家を売らざるを得ないケースもありました。しかし、配偶者居住権を利用することで、妻は不動産の「所有権」ではなくこれまで保証されていなかった住み続ける権利「居住権」を得ることができます。

居住権の評価額は所有権よりも低いため、「家はあるもののお金がない」という事態に陥るリスクを軽減することができます。

家族から住宅購入の資金援助を受けるなら知っておきたい制度

住宅購入時に、ご両親や祖父母からまとまった資金を援助してもらう予定の方もいらっしゃるでしょう。節税の観点から、どのような制度の利用がベストなのか考えてみましょう。

2,500万円まで贈与税が非課税に! 「相続時精算課税」

贈与税と言えば「基礎控除で年間110万円まで非課税になる(暦年贈与)」という話を聞いたことがある方が多いと思います。つまり、基礎控除の110万円を超える部分については贈与税がかかります。

住宅購入時に多額の贈与を受ければ、通常は金額に伴った贈与税を支払う必要があります。しかし、「相続時精算課税」を使えば、60歳以上の父母や祖父母から20歳以上の子や孫が財産の贈与を受ける際、総額2,500万円までが非課税となります。

迅速に多額の財産を非課税で受け取ることができ「現金がなければ希望する家を買えない」「今、購入しなければ土地や家屋が値上がりしそう」といった場面で有効です。

ただし、一度相続時精算課税制度を適用すると以降は暦年贈与を利用できません。また、贈与税支払いの先延ばしに過ぎず、相続時に精算をする必要があります。相続税を計算する際の不動産評価額が最大80%減額となる「小規模宅地の特例」も利用できなくなるため、事前によく調べてから利用することをおすすめします。

最大3,000万円が非課税! 「住宅取得資金の贈与税の非課税制度」

| 住宅購入の贈与税の非課税枠 | ||

| 住宅用家屋の取得に関する契約締結日 | 省エネ住宅など | 左記以外の住宅 |

| 2019年4月1日~2020年3月31日 | 3,000万円 | 2,500万円 |

| 2020年4月1日~2021年3月31日 | 1,500万円 | 1,000万円 |

| 2021年4月1日~2021年12月31日 | 1,200万円 | 700万円 |

「住宅取得資金の贈与税の非課税制度」は、両親もしくは祖父母から費用援助を受けてマイホームを購入する場合に最大3,000万円まで贈与税が非課税となる制度です。

前述の通り基礎控除により年間110万円まで贈与税が非課税になりますが、「贈与税の基礎控除」と「住宅取得資金贈与の非課税制度」は併用が可能です。適用期限は2021年12月31日まで(2020年1月現在)ですが、今後期間が延長される可能性もあります。

詳しくは国税庁ホームページ(https://www.nta.go.jp/)などで確認してください。

相続と贈与の違い|相続税と贈与税の比較・状況別の選び方を解説 - ベンナビ相続

まとめ

「相続なんてまだまだ先のこと」と考えている方が多いと思います。しかし、住宅購入時から先々を見据えた選択をしないと、将来的に制度の恩恵を最大限に受けることができないかもしれません。不安があれば税理士などに相談のうえ、決断するように心がけましょう。

新築一戸建て注文住宅購入者へのインタビュー記事はこちら