マイホームの購入は人生のなかで一番と言えるほど高額な買い物で、多くの方は住宅ローンを活用して購入します。そして、住宅ローンを組む際に加入できるのが「団信」こと「団体信用生命保険」です。しかし、一言で団信と言っても種類はいくつかあり、各金融機関が提供する特約も含めると、なにが自分に合っているのかわかりにくいもの。そこで、ファイナンシャルプランナーの豊田眞弓さんに、団信について解説していただきました。

ファイナンシャルプランナー・住宅ローンアドバイザー・相続診断士

マネー誌ライターを経て、1994年よりFPとして活動。相談業務や講演、マネーコラム監修・執筆などで活動。「人生の3.5大支出」(教育・住宅・老後+介護)に備え、ハッピーで持続可能な家計の実現を提唱している。大学・短大で非常勤講師を務めるほか、「子どもマネー総合研究会」会長、「親の介護・相続と自分の老後に備える.com」の運営管理を行っている。座右の銘は「今日も未来もハッピーに!」。趣味は投資、講談。

ホームページ:FPラウンジ|家計相談、老後資金相続相談

ファイナンシャルプランナーの豊田眞弓です。団信はほとんどの住宅ローンにおいて加入が必須となる保険ですが、「団信に加入したら保険は見直すべき?」「団信に特約は付けたほうが良い?」など、さまざまな疑問を持たれている方が少なくありません。今回は、団信についてよく聞かれることを中心に、その仕組みなどを詳しくお伝えしたいと思います。

住宅ローンのリスクをカバーする「団信」とは?

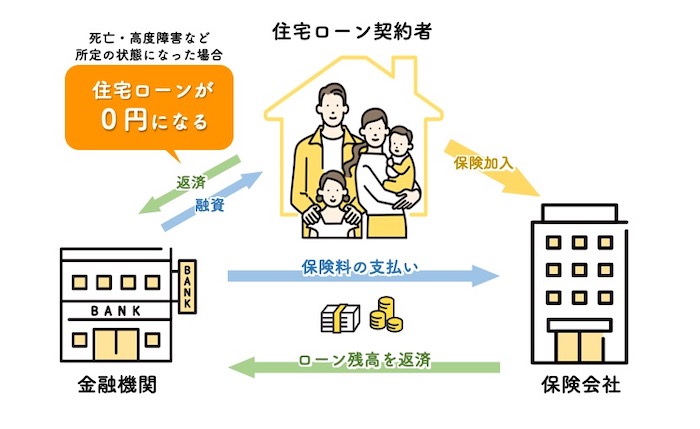

団信のうち一般団信と呼ばれるものは、住宅ローンの契約者が「死亡または高度障害状態」になった場合に、住宅ローンの残債を一括返済できる保険です。団信があれば、世帯主に万が一のことがあっても家族にローンの負担を残すことがありません。住宅金融支援機構のフラット35などを除き、ほとんどの住宅ローンで加入が必須となっています。

フラット35の「新機構団信」

フラット35ではもともと団信への加入は“任意”で、必要に応じて「機構団信」に加入し、ローン金利とは別に特約料を毎年支払う必要がありました。ですが、2017年10月からは「新機構団信」となり、金利上乗せ型に変化。現在は“原則加入”となっていますが、持病などがあって団信に加入できない場合は外して住宅ローンを借りることも可能です。

ただし、取り扱う金融機関によっては団信分を含まない金利で表記していることがあるので、ほかの住宅ローンと比較する際は注意しましょう。また、以前の機構団信では「死亡または高度障害」の場合が保障対象でしたが、新機構団信では「死亡と身体障害」に拡大されました。身体障害は、身体障害者1級または2級に該当し、手帳の交付を受けることで保障の対象となるので、保険会社が判断する高度障害と比べて条件がわかりやすくなっています。

さらにフラット35が提供する団信には「デュエット(夫婦連生団信)」と「三大疾病付機構団信」もあります。デュエットは戸籍上の夫婦のほか婚約関係、内縁関係のパートナー同士で加入できる団信で、どちらか一方に万が一のことがあったら残債の返済が不要となる仕組みとなっています。新三大疾病付機構団信は、3大疾病(がん、急性心筋梗塞、脳卒中)と診断され、一定の条件に当てはまる状態になってしまったら適用されるほか、要介護2以上の認定を受けた場合も保険金が支払われます。

金利はデュエットで0.18%、三大疾病付だと0.24%上がるので、保障内容と比較して検討すると良いでしょう。なお、フラット35を団信なしで借りる際には、団信付きの金利から−0.2%となります。

団信に入れないときは「ワイド団信」を検討してみる

団信は通常の生命保険と同じく、持病や既往歴によっては加入できない場合もありますが、そのような方でも入れる「ワイド団信」というものがあります。ワイド団信は「引受条件緩和型団信」とも言い、健康上の理由から一般団信に加入できない方向けに条件が緩くなっている保険です。条件が緩和されている分0.3%程度の金利が上乗せされますが、三菱UFJ銀行やみずほ銀行、りそな銀行など多くの金融機関で取り扱われています。ほかにも、フラット35で団信なしの住宅ローンを組み、民間の引受基準緩和型保険の死亡保障でカバーするといった方法もありますね。

しかし、持病などがあっても通常団信に加入できる場合があるので、まずは一般団信の審査を受けてみることをオススメします。住宅ローンを借り換える場合を除けば、基本的に団信は一度契約すると途中で変更することができないので、少し時間がかかってもじっくり選ぶようにしましょう。

がん、介護、自然災害…団信の特約は必要?

団信の基本的な契約は死亡・高度障害が対象となりますが、それ以外の病気などに対応する「特約」をオプションとして付けることもできます。まずは、特約の種類を見てみましょう。

●がん保障・・・

みずほ銀行、千葉銀行、ソニー銀行、auじぶん銀行など

【金利上乗せ】0〜0.2%

がんと診断された場合にローン残債が全額または半額なくなる保障。

たとえば、金利上乗せなしのタイプは50%、金利0.2%上乗せのタイプなら100%と、2種類の保障を選べる金融機関もあります。

●3大疾病保障・・・

りそな銀行、ソニー銀行、三菱UFJ銀行など

【金利上乗せ】0.25〜0.3%

3大疾病(がん・急性心筋梗塞・脳卒中)に罹患し、所定の状態になった場合にローン残債がなくなる保障。

一定期間ローンの返済を保障し、所定の状態が続いたときに完済されるタイプもあります。

●3大疾病保障+介護保障・・・

りそな銀行、フラット35など

【金利上乗せ】0.24%〜0.3%

3大疾病に罹患した場合と、ケガや病気によって所定の要介護状態となった場合に残債がなくなる保障。

りそな銀行では「団信革命」、フラット35では「三大疾病付機構団信」という名称です。

●8大疾病保障・・・

イオン銀行、三井住友銀行、横浜銀行など

【金利上乗せ】0.3%

3大疾病(がん・急性心筋梗塞・脳卒中)もしくは5疾病(高血圧症・慢性腎不全・慢性膵炎・糖尿病・肝硬変)と診断され、所定の状態が続いたときに保険金が支払われる保障。

ローン残債が全額返済となる、または一定期間の返済額を保障するなど病気によっても保障内容が変わります。

●全疾病就業不能保障・・・

住信SBJネット銀行、静岡銀行、全国地方銀行協会など

【金利上乗せ】0〜0.4%

特定の疾病に限らず、すべての病気・ケガでの就業不能状態が対象となる保障。

がんと診断された場合はローン完済、そのほか入院が条件となる場合など保障内容が異なります。契約者の疾病保障に妻のがん保障がプラスされているタイプもあります。

●自然災害保障・・・

みずほ銀行、三井住友銀行、新生銀行、北日本銀行など

【金利上乗せ】0〜0.5%

自然災害で自宅が全壊または大規模半壊した場合に、程度に応じてローン返済額が払い戻される保障。

全壊には全焼・全流出なども含まれ、保障内容もさまざまです。

団信に特約を付けるべきなのか? 迷われる方は少なくありません。特約を付けるとローンの返済中は原則外すことができないので、金利が上乗せされるときには“本当に必要かどうか”の見極めが重要になります。コストがかからないものは積極的に活用すべきですが、金利が上乗せになるものはリスクやコスト、現在入っている保険などを見比べて検討しましょう。特に今入っている生命保険の内容をしっかりとチェックし、保障のダブりにならないよう注意してください。最近は住宅ローンを選ぶ際に、金利だけでなく団信の内容を気にする方も増えた印象ですね。金利条件が同程度の金融機関で迷った際は、団信の内容や条件で選ぶという手もあるということを覚えておきましょう。

団信は生命保険の代わりになる?

一般団信は生命保険の一種ですが、万一のときに支払われるのはローン残債額のみ。保険金でローン残債が相殺されるのです。まれに、団信に入ったから死亡保険を解約したという方がいますが、リスキーな状態に陥っていることが少なくありません。団信に加入したからといって、生命保険がまったく不要という訳ではないのです。住宅ローンの契約者である世帯主が亡くなったあと、遺族が暮らしていくのに必要な資金は住居費だけではなく、遺族の生活費や子どもの教育費、もっと言えば妻の老後までの資金もかかります。

ただ、団信加入後は保険を見直す必要はありますね。住宅ローン契約者が亡くなったときには住居費が不要となりますので、その累計分を遺族の生活費から引くことができます。団信加入後の必要保障額をしっかり計算したうえで、死亡保障をどの程度減額できるのか判断すべきでしょう。

夫婦共働きの家庭などでは「ペアローン」を組むことがあると思いますが、その場合はどちらか一方が亡くなったときに自分が借りている住宅ローンは残ります。それが負担になりそうなら、三井住友生命の連生団信「クロスサポート」という団信付きのローンを選ぶのも良いでしょう。金利は0.18%上乗せです。あるいは、もしものときに自分の住宅ローン分をカバーできる程度の収入保障保険などを検討するのも良いと思います。

生命保険の代わりになる? 特約は付けたほうが良い? 住宅ローンの「団信」についてFPが解説 まとめ

マイホーム購入は人生において大きな岐路のひとつです。大きなお金が動き、生活が変化することはもちろんですが、団信への加入によって保険の見直しや新たな保険・特約の検討など、改めて将来を見据えるタイミングとも言えます。住宅ローンを組むときには、今回お話したこともぜひ参考にしてくださいね。

家賃補助の活用方法を知りたいなら……

家賃補助があるなら賃貸or持ち家どちらがお得? FPが考えるメリット・デメリット

いざという時のために備えるには? 資産形成のコツ

FPが解説! 各業種の年収減少によるリスクと新しい時代に備える「資産形成」のコツ

子どものお小遣い、どうやってあげるか悩んだらコチラ

キャッシュレス時代のお小遣い教育とは? FPが教える子どものための金融教育

新築一戸建て注文住宅購入者へのインタビュー