キャッシュレス化が進んで、現金のみを使っていたころから変わったことはありますか? 管理がしやすくて楽になったという方もいれば、ついつい使いすぎるようになってしまったという方もいるかと思います。便利になった反面、子どもが高額なゲーム課金をしてしまうといった問題が起こることもあり、目に見えないお金について教えるのは難しいものです。そこで、子どもの金融教育に詳しいファイナンシャルプランナーの豊田眞弓さんに、キャッシュレス時代のお小遣い教育について伺いました。

ファイナンシャルプランナー・住宅ローンアドバイザー・相続診断士

マネー誌ライターを経て、1994年よりFPとして活動。相談業務や講演、マネーコラム監修・執筆などで活動。「人生の3.5大支出」(教育・住宅・老後+介護)に備え、ハッピーで持続可能な家計の実現を提唱している。大学・短大で非常勤講師を務めるほか、「子どもマネー総合研究会」会長、「親の介護・相続と自分の老後に備える.com」の運営管理を行っている。座右の銘は「今日も未来もハッピーに!」。趣味は投資、講談。

ホームページ:FPラウンジ|家計相談、老後資金相続相談

ファイナンシャルプランナーの豊田眞弓です。私は私自身が子育てで感じたことを活かして「子どもの金融教育」をライフワークのひとつとして取り組んでいます。お小遣いから金銭感覚を養うことは、子どもの将来にとって非常に大切なことです。とくに、ここ数年で進んだキャッシュレス化によって、“見えないお金”のトラブルが起こりやすい現代は、子どもが小さいうちからお小遣い教育や金融教育を始めることがとても重要になっています。

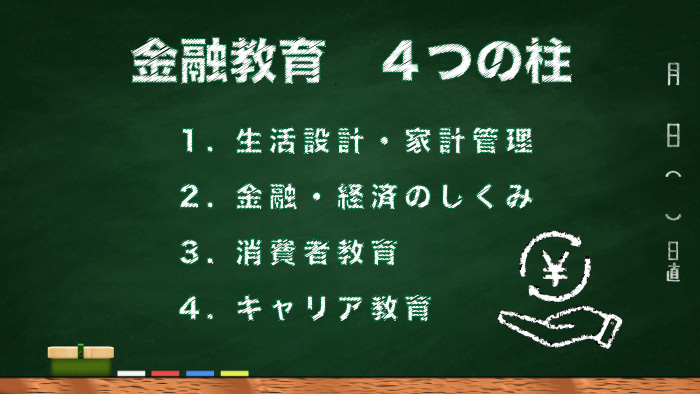

「金融教育の4つの柱」とは?

金融教育は子どものうちからお金や金融の働きについて理解し、将来、経済的に自立してより豊かに主体的に生活できるよう、“生きる力”を養うものです。「生活設計・家計管理」「金融・経済のしくみ」「消費者教育」「キャリア教育」が4つの柱で、基本的なお金の管理を学ぶ「生活設計・家計管理」は、小学生だとお小遣いやお手伝いを通して学びます。

中学生になると、金融や契約など社会経済の仕組みや消費者教育、自立して働くこと、社会貢献などについて学ぶので、それまでに基礎力をしっかりと身に付けておくことが重要なわけです。昨今では学校の授業にも一部、組み込まれるようになりましたね。

金融教育を始める前に覚えておいていただきたいのは、現代の子どもは“働くこととお金の関係”が理解しにくくなっているということ。昔は給与も現金手渡し、買い物も現金でのやりとりが中心でした。しかし、今は給与も振込となり、買い物もキャッシュレス化が進んだ影響で、子どもたちは現金に触れる機会が減っています。そのため、「どこからどこまでが我が家のお金なのかわからない」状態に陥りやすくなってしまいました。キャッシュレス化がさらに進めば、見えないことでお金の価値や限りがあることを理解できない子が増えるのではないかと心配しています。

さらに2022年4月からは成年年齢が18歳に引き下げられ、子どもの金融教育のゴールが早まることになります。17歳の高校2年生までをひとつの目安として、金融教育を進めていく必要があるわけです。金融広報中央委員会の「家計の金融行動に関する世論調査(2020年)」によると、20代のひとり暮らしの約43.2%が「金融資産ゼロ」とされています。貯蓄がない若者がこんなにいるなんて、とても恐ろしいことです。お金の価値や貯蓄の重要性がわからないまま大人にならないよう、ご家庭での金融教育がより大切になってくることでしょう。

また、2022年度からは高校で投資教育が始まり、2023年からは「つみたてNISA」が18歳で始められるようになるので、今後は投資についても親子で学ぶ機会をつくっていきたいものです。

お小遣い教育は子どもの金銭感覚を育てる「お金のトレーニング」

金融教育は、幼稚園や保育園に通うくらいからスタートします。まずは、自分のものと他人のものを区別することや、ものを大切にする姿勢などを小さいうちにしっかりと育むことが金融教育のベースになります。お金というものがあり、お買い物ができるんだよ、ということも見せていきましょう。

小学生くらいからはお小遣いを通じてさらにお金の理解が深まるようにしていきます。毎月ごとのお小遣いは小学校3年生くらいから渡し始めるご家庭が多いようですが、年齢はあくまで目安です。また、ここで言うお小遣いは、お年玉やお盆玉の一部を子どもに預けて年間で使わせるのも、友達と出かけるなど必要なときだけ渡すのも含まれています。お小遣いは渡すだけでなく、どう使ったかに関わることで、管理する能力を養うトレーニングになるわけです。

お小遣いを渡し始めるときは、最初に“親が働いて得た給与がお家のお金である”ということをわかりやすく説明してあげましょう。言葉ではなく働いているところを見せて、我が家のお金は親が働いて給与を得て生活費にし、その生活費の一部がお小遣いだということを子どもに理解させます。合わせて、お金に関するルールを決めることが大切ですね。友達とお金の貸し借りをしない、おごったりおごられたりはしない、毎月お小遣い帳などで報告するなど、親子でしっかり話してルールを決めましょう。

パターン別に考えるお小遣い教育

「お小遣いのパターン」

① 毎月固定制

② 毎週固定制

③ お年玉・お盆玉(年間)

④ 報酬制(お手伝い)

⑤ 必要なときに必要な分を渡す

⑥ お小遣いなし(現物支給のみ)

お金の計画性を育む面では「③お年玉・お盆玉」を1年分として渡すパターンが向いていますが、最初から子どもが長期で計画を立てるのはなかなか難しいので、まずは「①毎月固定制」が現実的だと思います。「②毎週固定制」や「⑤必要なときに必要な分を渡す」のは、使いすぎにくく、親側では管理しやすいものの、お金をやりくりする金銭感覚が育ちにくい面もあります。お小遣いの金額は、昔は「学年×100円」が目安と言われていましたが、学校で使う文房具も含めるのかどうかで、金額を調整するといいでしょう。文房具などの必要なものは都度精算するという方法もあります。

また、お小遣いを月額制で渡す場合、お年玉やお盆玉は一部を臨時収入として渡し、残りは教育資金として子ども名義の口座に一緒に入金しに行くといいでしょう。「(おばあちゃんに)いただいた大事なお金、将来、大学に行くときのためにとっておこうね」などと声がけするだけでも意識が違ってきます。このお金は、間違っても親が使ってしまわないようにしましょう。

「④報酬制」は、お手伝いなどで働いた分を報酬として受け取ることで“働く”疑似体験ができます。月単位で子どもから請求書を出してもらっているご家庭もあり、工夫されると学びが深まると思います。ただし、報酬のルールをしっかり決めないと、「お金が貰えないなら手伝わない」という考えになってしまうかもしれないので、注意が必要です。毎日の決まったお手伝いは無償で、追加でお手伝いを頼みたいときには臨時収入をあげるなど、子どもと話し合って決めてくださいね。

貯金&買い物上手になる!? 「お小遣い帳」の上手な活用方法

お小遣いを渡したら、子どもには必ずお小遣い帳をつけてもらいましょう。お金を管理する習慣づけが大事なので、手書きでもアプリでもExcelでも、子どもが管理しやすい方法でOKです。お小遣い帳を活用するうえで重要なのは、毎月1回、お小遣いについて子どもに報告してもらうコミュニケーションの時間を取ること。報告を受けるときは、子どものお金の使い方を一緒に考え、必要に応じてアドバイスするといいでしょう。

あげてから1〜2日で使い切ってしまう、友達におごってしまう、文房具も含めたお小遣いなのにすべてお菓子で使っている、追加でお小遣いを欲しがるなど、お金の使い方に気になる部分が見付かったら、まずは子どもの考えを聞くようにしてください。一方的に𠮟ってしまうと、お金の使い方を隠すようになるなど、修正の機会を失ってしまうことがあります。足りなくなったり文房具代が残せなかったりする場合のアドバイスのポイントは、「ニーズ」と「ウォンツ」を考えてもらうこと。必要なものと欲しいものに分け、「ときには我慢することも必要だよね」と伝えることです。スタンダードな考え方ですが、とても重要なことです。

見えないお金との付き合い方

お小遣いは電子マネーなどのキャッシュレスではなく、最初は現金を渡すようにしましょう。キャッシュレスだと“家計からお金が減っている”ということが子どもに伝わりにくいんですね。親がクレジットカードで支払うのを見て、「財布のお金が減らなくて良かった」と勘違いする子どももいます。キャッシュレスは“お金を使った”ことが見えにくいのです。

日本クレジットカード協会の調査(2017年)によると、キャッシュレス(クレジットカード)の利用額は現金の約1.7倍となっています。日本はキャッシュレス化が遅れていた分、現在、急速に進んでおり、いずれは現金をほとんど見たことがない世代が出てくるかもしれませんし、お金とはなにか、概念が形成されない子どもが増えてしまうかもしれません。なので基本的にお小遣いは現金で渡し、電子マネーを使わせる場合もまずは現金を渡し、チャージするところを見せたり入金作業をさせたりと工夫して、お金の存在を子どもに伝えましょう。

また、見えないお金のトラブルを防ぐためには、スマホを使い始めるときやキャッシュレス用のカードを渡す際などにも注意が必要です。見えないお金の本来の価値がわからないまま友達や他人にあげてしまうようなことが起きないよう、お小遣いのルール以上にしっかり約束を設けておくことが大切になります。親のスマホやPCを使ってネット課金や高額の投げ銭をして問題になるケースも起きていますので、そうしたことが起きないよう、しっかり約束を交わしておきましょう。

キャッシュレス時代の「お小遣い教育」とは? FPが教える金融教育 まとめ

キャッシュレスでお金の動きが見えにくい時代ですが、働く姿を見せる、現金でのやりとりを意識して子どもに見せるなど、工夫できることはたくさんあります。お小遣い教育を通して身に付けた力は、将来子どもが結婚や子育てをするとき、マイホーム購入などのライフイベントや病気などで困ったときなど、あらゆるシーンで役立つことでしょう。

貯蓄や資産形成のコツをFPが解説

FPが解説! 各業種の年収減少によるリスクと新しい時代に備える「資産形成」のコツ

住宅購入を検討している方はこちらもチェック

家賃補助があるなら賃貸or持ち家どちらがお得? FPが考えるメリット・デメリット

子どもがストレスを感じているかも……と思った時のケア方法とは?

子どもがストレスを感じたときのサインは?メンタルヘルスの専門家が子どものストレスケア法を解説

新築一戸建て注文住宅購入者へのインタビュー